マイホームである戸建てやマンションを購入するとき多くの人が住宅ローンを利用されていると思います。

しかし、住宅ローンは種類が多く仕組みも複雑なので住宅ローンを初めて利用する初心者の方の中には考えるだけで面倒くさくなってしまう方や悩みの種となる方もいるのではないでしょうか?

けれども、この住宅ローンというものとは老後までの非常に長い付き合いになります。住宅ローンの選び方を間違えてしまうと将来の理想のライフプランが大きく変わってくる可能性もあるので選び方はとても重要です。

そこで、ここでは住宅ローンの基礎知識を押さえることができる内容となっていますので、しっかりと比較・検討できるようあなたに合った住宅ローンを選べるようになっていきましょう。

住宅ローンの基礎知識と選び方その1【住宅ローンは自由に選ぶことができる】

住宅ローンは、物件の分譲や販売、そして仲介をおこなった不動産業者から紹介されるケースが多くあります。

この紹介されるローンを「提携ローン」といいます。

ある程度信用ができた後に、紹介されるので比較的申し込む方も多いようですが、本当は比較検討を慎重に行いたいところにもかかわらずどこの住宅ローンとも比べず利用する人が多いのが現状です。

しかし、住宅ローンは自由に選ぶことができるということはしっかりと知っておいてほしいところです。

住宅ローンは、様々な種類やタイプがあるのでしっかり比較・検討して自分に一番有利な住宅ローンを選ぶことができるようになりましょう!

住宅ローンの種類1【民間ローン】

この民間ローンというものは、銀行や信用金庫・労働金庫、JA、保険会社、モーゲージバンクなどが取り扱っている住宅ローンの総称になります。

金利水準・商品性、融資手数料などのコストはそれぞれの金融機関などによって違い、複数の金利タイプから自由に選ぶことが可能です。

このローンの特徴としては、「団体信用生命保険(団信)」への加入が必須条件となり、通常の団体信用生命保険の保険料は金利に含まれています。

金融機関によっては、ローンの保証料や一部繰り上げ返済の手数料が無料のところもあるので、様々な商品を確認しあなたにあった住宅ローン(商品)を探してみてはいかがでしょうか?

団信とは=団体信用生命保険のことで【加入者が万が一亡くなったり所定の病気にかかって働けなくなった場合に、代わりにローンを返済してくれるものになります。万が一に備えて入っておくと家を失うことなく借金を返済してくれるので加入者本人・家族、金融機関ともに安心して過ごすことができるものになります。】

住宅ローンの種類2【フラット35】

住宅金融支援機構(旧住宅金融公庫)と上でも紹介した金融機関が提携してだしている住宅ローンです。

住宅ローンについて調べたことがある方は一度くらいは【フラット35】という名前は聞いたことがあるのではないでしょうか?

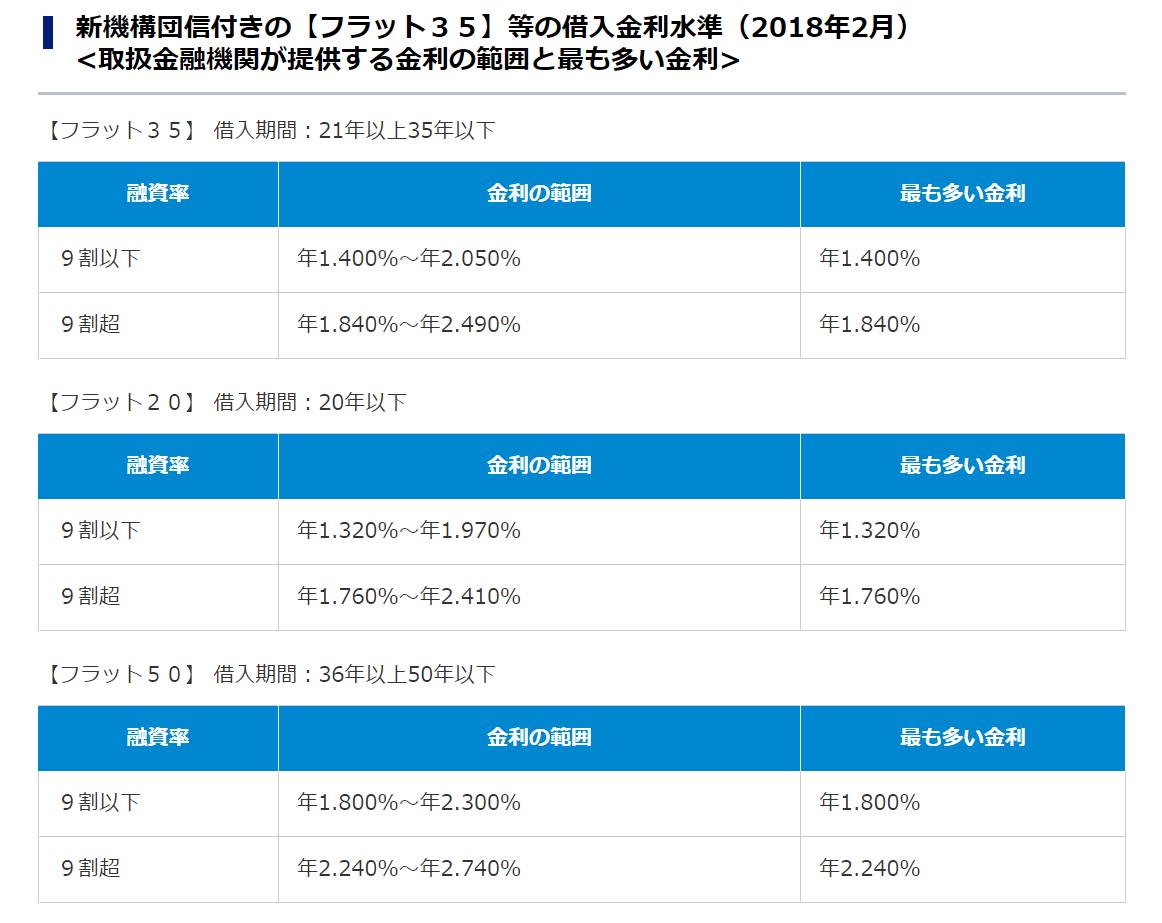

このフラット35の大きな特徴としては、金利は全期間固定型となり、融資率や返済期間などで違い取扱の機関が毎月決めています。

ただフラット35は、住宅金融支援機構による基準を満たした物件が対象で収入などの基準をクリアした70歳未満のかたが利用できるローンとなります。また、フラット35の金利に団信は入っていないので、団信へ加入する場合金利が若干上がることになります。(2017年10月1日からは含まれる+0.22%)

そのほかの特徴としては、一部繰り上げ返済の手数料は無料なのでその点は、早く返済を終わらせたいと考えている方はうれしいところですね。(ネット経由10万円~・窓口では100万円~)

住宅ローンの種類3【財形住宅融資】

返済の開始から終了までの全期間、5年ごとに適用金利を見直す5年間固定金利制です。財形貯蓄を1年以上続け、申込日前2年以内に財形貯蓄の預入れを行い、かつ、申込日における貯蓄残高が50万円以上あるなどの要件を満たした方が利用できる、持家(新築・中古)取得資金のための融資です。

引用:住宅金融支援機構

住宅ローンの基礎知識と選び方その2【金利のタイプ】

住宅ローンなどの借金を金融機関から行う場合、商品の内容も気になりますが金利も非常に気になる部分の1つだと思います。

基本的に住宅ローンの返済額は、借入金額・返済期間・金利によって決まります。住宅ローンを選ぶときは返済期間を何年にするのか、また金利タイプはどれにするのかを決めることが重要になります。返済期間は最長で35年が一般的になります。(上限は80歳で80歳ー現在の年齢)

なんどもシミュレーションをされる方はわかると思いますが、返済期間が長ければ長いほど毎回の返済額は少なくなります。が、その分住宅ローンの返済総額は増えることになります。できれば定年までには完済できるようにしておきたいところですね。

本題に入ってきますが、住宅ローンの金利は大きく分けると、3つのタイプに分かれます。

- 「全期間固定金利型」

- 「固定金利選択型」

- 「変動金利型」

の3つになります。

ここからは、この3つの金利のタイプについて解説していきます。

金利のタイプ1【全期間固定金利型】

全期間固定金利型とは、一言でいえば金利がずっと変わらないタイプのもののことをいいます。

金利水準は一般的に最も高いタイプになりますが、金融機関や商品によっては金利が低いものもあります。

このタイプの金利を選択すると、将来返す返済額が決まるので非常にライフプランが立てやすいですし、金利上昇が仮に起こった場合は有利になる場合もあります。

金利のタイプ2【固定金利選択型】

この固定金利選択型という金利タイプは、変動金利型をベースにしていて、5年もしくは10年など返済当初の金利を固定する特約を付けるタイプになります。

固定金利期間が終わったあとは、変動金利に変更するか、再度固定金利特約を付けるかを選択することになります。

この固定金利選択型を選ぶ場合は、最初の金利水準だけでなく、特約期間終了後の金利優遇などもしっかり確認して起きたいところです。

金利のタイプ3【変動金利型】

適用金利が1年間で2回変わるタイプのものになります。

また、返済額は5年単位で見直すことになります。今回紹介している3つの金利タイプの中では最も金利水準が低いタイプで、金利上昇になると将来の返済額が増えてしまうタイプでもあります。

この変動金利型のタイプを選択する場合は、返済期間が25年以内での利用が無難といえます。

結婚しているのであれば、このような住宅ローンの借り方もあるのでぜひ参考にしておいてください。

現在夫も妻も働く共働きの夫婦が増えていると思います。

一昔前であれば、妻の多くが専業主婦をしている時代だったので夫が単独で住宅ローンを借りて返済していくのが一般的でした。

夫婦ペアローンも検討してみる

しかし、今の時代共働きの夫婦が増えているのでそんな方たちには【夫婦ペアローン】というものもおすすめです。

夫婦ペアローンというのは、共働きの夫婦がそれぞれで住宅ローンを借りて、お互いの連帯保証人になるという方法です。

夫婦で違う金利タイプのものや返済期間を選ぶことができるため、夫は全期間固定金利・妻は変動金利にするなどといった方法も可能になります。

住宅ローンの控除も夫・妻それぞれで受けることもでき、メリットは大きいといえます。

しかし、【フラット35】を利用する場合はこの方法が利用できないので注意しておきましょう。

夫婦の収入を合算しての借り方

夫だけの収入だけでは希望する金額を借りることができない場合などにおすすめの方法です。

この方法は、例えば夫の年収が450万円で妻の年収が250万円の場合、合計700万円の年収で住宅ローンの審査が行われることになります。ですので、審査に通りやすくなるということです。

また、金融機関によりますが、妻のほうがパートであってもこの合算は可能になるので金融機関それぞれに確認するようにしてみてください。

フラット35のように合算対象者が「連帯保証人」になる場合は妻側も住宅ローン控除を受けられますが、民間系の住宅ローンの中には「連帯保証人」となり、妻は住宅ローン控除が受けられない場合もあるのでその場合は、夫婦ペアローンの利用を検討してみましょう。

住宅ローンの控除に関する基礎知識とその条件など制度の疑問を徹底解決します

【フラット35】の魅力と知っておきたいこと

住宅支援機構の技術基準を満たした1億円以下の家やマンションで利用可能な「フラット35」は、審査基準が比較的緩く一番借りやすい住宅ローンといわれています。

新築物件の家やマンションであれば利用できる可能性が高いので不動産業者の担当者などに確認してみましょう。

ただし、大手銀行などでは自営業者の審査は厳しくなるのでその点は事前にチェックしておきましょう。

ちなみに、現在の金利水準は固定金利で平均で約1.1%前後で、保証料も不要ですが、団信特約料などの利用や「融資率が9割超え」になると適用金利が上がるので注意が必要です。

融資金利については、銀行やモーゲージバンクなどで違いはあるものの昨今ではほぼ横並びになっています。

融資事務手数料については、融資額×2.16%(定率タイプ)が中心ですが、1.08%や1.5%のところもあり、金利が同じなのであれば融資事務手数料が安いところを選ぶといいと思います。

2017年から子育て支援型・地域活性型という2つの制度も始まっているのでこの辺りも事前にチェックしておきましょう。

≫≫住宅金融支援機構のフラット35子育て支援型・地域活性型について

フラット35のポイント

| 返済負担率 | 年収に対する返済額の割合のことをいいます。

フラット35は「年間返済額(ほかの借金も含める)÷年収」 を満たす必要があります。 |

| 融資率 | 物件価格に対する借入金額の割合になります。

融資率が9割を超えると全体の金利が0.44%高くなってしまいます。 |

| 併せ融資 | 「フラット35」と組み合わせる民間ローンのことです。

自己資金が1割未満の場合フラット35を9割未満にして、残りを併せ融資を利用するのが基本になるといわれていますが、この併せ融資に対応していない金融機関もあります。 |

| フラット35S | 長期優良住宅や認定低炭素住宅は、当初一定期間の金利が0.3%引き下げられます。 |

| ダブルフラット | フラット35の融資を2つにわけて異なる返済期間で利用する制度の名称です。 |

【団体信用生命保険】を知る

民間系の住宅ローンでは、団体信用生命保険(団信)への加入が条件となります。

しかし、健康状態によってはこの団信に加入できない人もいるのでその場合は「ワイド団信」という引受緩和型の団信を取り扱っている金融機関に申し込むか団信の加入が任意である「フラット35」を利用するか選択することになります。

また、団信と一言でいっても通常の団信と特定疾病などといわれる病気にかかった場合も弁済が行われる「疾病団信」もあります。

現在の住宅ローン金利の推移

2018年2月現在でも非常に低い金利水準が続いている状態になります。

フラット35については、2017年10月1日以降の申込分から団信特約料が金利入っていることになり、ローン返済額に含まれるようになりました。

「金利水準+0.28%」が適用されることになります。

≫≫ネット銀行の好金利と対面の安心感で選ぶなら!【MR.住宅ローンREAL】 ![]()

≫≫【住宅ローン】手間のかかる審査申し込みを一度で!まずはシミュレーションから ![]()

10年固定であれば

みずほ銀行で「0.819%」、ソニー銀行で「0.835%」、イオン銀行で「0.860%」になっています。

また、変動金利であれば「0.4%台」なので本当にまだまだ低い金利水準といえます。

しかし、よく広告で見かける金利は実質金利ではないので実際に自分が利用する場合はどれくらいの金利になるのかということはしっかりと確認しておきたいところです。

ぜひこの点などもしっかりと頭にいれてあなたにあう住宅ローンを選べるようになりましょう。