不動産売却を検討中の方へ今回は、不動産売却でかかってくる税金の種類とその費用をわかりやすく解説していきます。

また、その税金をいつ払うのか?という事についても詳しく解説しているので是非参考にしてみてください。

不動産売却をして、高く売れてくれたらうれしいですよね?でも、利益が出るという事はその利益に対して必ず税金がかかってきます。

しかし、不動産売却が初めてという人は「どんな税金がかかり、いくら払わなければいけないのか?そして、いつ払うことになるのか?」など様々なことが気になって高く売っても結局損するのでは?

と不安に感じている人もいるかもしれません。

- 不動産売却でかかる税金の種類

- 不動産売却で支払う税金の金額

- 不動産売却の税金を払う時期

- 売却した時は確定申告は必要なのか?

などなど解説していきます。

本当であれば、税金の専門家である税理士の方へ直接相談できると安心ですが、まだ売却もできていない場合はどうしても相談する場合は躊躇してしまいがちです。

ですので、ここでは不動産のプロが不動産売却の税金に関することを初めての人でもわかりやすく丁寧に解説していきます。

不動産売却でかかる税金は3つ!

今までマイホーム(戸建て・マンション)など不動産と言われるものを購入してきた方であればわかると思いますが、購入するためにも様々な諸費用がかかってきます。

不動産売却時にも様々な諸費用がかかってくるのですが、それが仲介手数料・各種税金ということになります。

不動産売却でかかる税金は、不動産の広さなどによって税額が変わることもあります。多くの方は売却後に税理士や税務署などで確認しようと考えがちですが、そのタイミングでいくらの税金を払わなければいけないのか知ると実は損することもあります。

売却する時期(タイミング)によっても税額が変化するので、できれば予め売却する前にどのくらいの税金を払うことになるのか?ということは知っておいた方がいいと思います。

税金をいくら払って、いつまでに払うことになるのかを知っておくことで、今後住み替え先の新居を購入する際にも資金計画を立てやすくなるはずです。

不動産売却でかかる税金は主にこの3つです。

- 印紙税

- 登録免許税

- 譲渡所得税

さらに、ポイントを解説しておくと、不動産売却する際に必要になってくる税金はこのような2つの種類に分けることができます。

| 売却時に絶対に必要な税金 | 印紙税・登録免許税 | 売買の精算時に支払う |

| 売却で利益が出たら必要になる税金 | 譲渡所得税(所得税・住民税) | 詳しくはコチラ |

この税金は、中古一戸建て・中古分譲マンション・土地など様々な不動産の種類が存在しますが、基本的にかかってくる税金の種類は同じになります。

それでは、今から1つ1つ税金について解説していきます。

不動産売却でかかる税金「印紙税」

不動産売買契約書には、契約金額に応じた収入印紙を貼り付けます。

売主・買主がそれぞれ売買契約書をもつためには印紙代を負担することが一般的になります。

平成26年4月1日から平成32年(2020年)3月31日までの間に作成される、次の2種類の契約書について印紙税の税率が軽減されます。(平成30年9月現在)

| 契約金額 | 本来の税額 | 軽減税率適用税額 |

| 50万円超え100万円以下 | 1000円 | 500円 |

| 100万円超え500万円以下 | 2000円 | 1000円 |

| 500万円超え1千万以下 | 1万円 | 5000円 |

| 1千万円超え5千万円以下 | 2万円 | 1万円 |

| 5千万円超え1億円以下 | 6万円 | 3万円 |

| 1億円超え5億円以下 | 10万円 | 6万円 |

基本的にマイホームなどの売却価格は1億円以下が多数ですので「5千円~3万円以内」で収まるはずです。

不動産売却でかかる税金抵当権抹消登記の「登録免許税」

抵当権抹消登記の登録免許税の計算方法は、不動産1個につき1,000円となっています。

不動産が一戸建ての場合は、土地と建物をそれぞれカウントして計算するので2000円となるわけです。

これに対して、不動産がマンションの場合は注意が必要です。

マンションの場合も、建物の部分と、マンションが建っている敷地の部分を別々にカウントします。

この敷地部分は、見た目は当然一つの土地ですが、登記上は数個の土地に分かれている場合があります。

土地が数個に分かれている場合は、その分登録免許税が増えることになります。

- 不動産1つにつき1000円かかる

不動産売却で利益が出たらかかってくる「譲渡所得税」

不動産を売却(譲渡)して利益が出ると、その利益に応じて「譲渡所得」として所得税と住民税を払うことになります。

しかし、給与所得などとは違うため不動産の譲渡所得は「分離課税」となっています。給与所得や事業所得、一時所得などは一年分の所得を合計して税額を計算する「総合課税」となっていますが、譲渡所得はこれらの所得とは切り離して計算することになります。

また、平成25年から平成49年(2037年)までは、「復興特別所得税」として各年分の基準所得税額の2.1%を所得税と併せて申告・納付することになります。

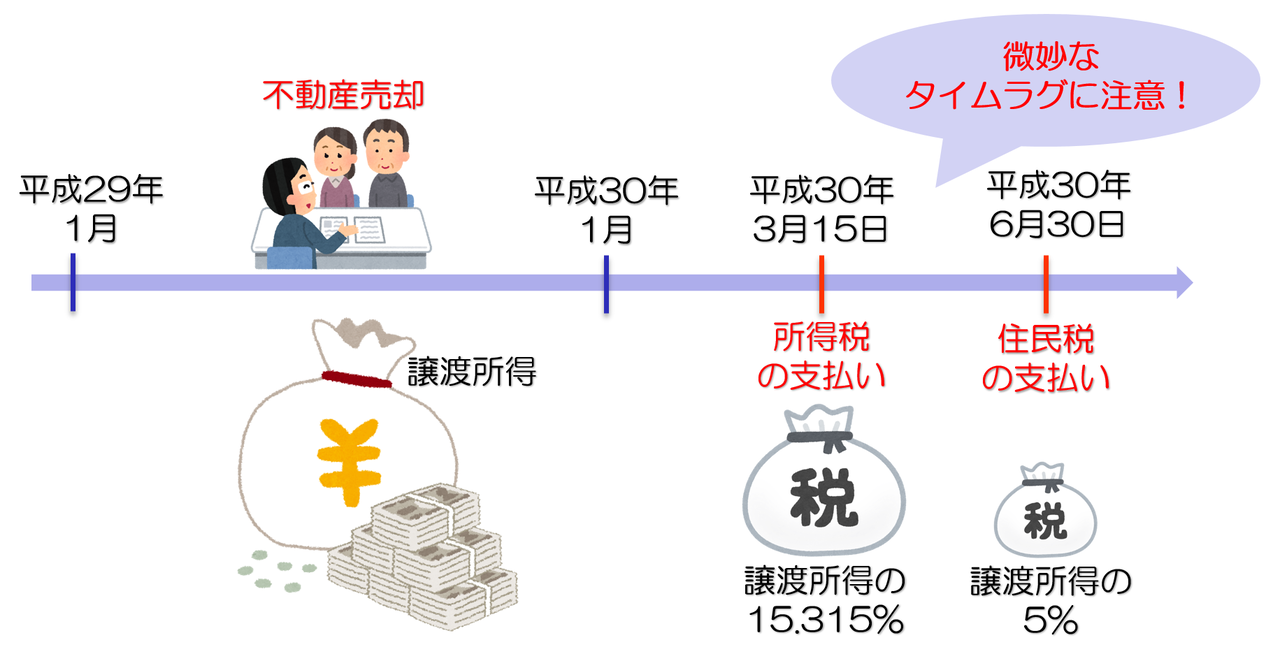

所得税と住民税の支払うタイミングに注意

所得税と住民税の違いは、支払うタイミングが異なります。

不動産を売却した年の翌年3月15日までの確定申告で所得税は支払います。住民税の支払いはそこから3か月後の6月からです。この微妙な期間のズレに要注意です。

確定申告のタイミング支払った税金が全てだと思っていると、6月の住民税でびっくり仰天することになりますので、しっかり住民税まで把握しておきましょう。

ちなみにですが、所得税の支払いは原則として3月15日までですが、振替納税(ふりかえのうぜい)といって、銀行から自動的に引き落とされる納税方法を選んだ場合には、4月20日ごろに引き落とされます。※引き落とされる日は毎年微妙に異なります。

所得税を早く支払ったからと言って、税金は1円も安くなりません。それであれば、1ヶ月でも運用してから納税したい、と思う方は、振替納税を選択して4月20日ごろにお支払いいただくのも一つの手です。

引用:円満相続税理士法人より

譲渡所得の計算方法

譲渡所得=収入金額ー取得費用ー譲渡費用

取得費とは、購入時の不動産価格と購入時の費用を合わせて「取得費」。

不動産を売却した時の金額を「収入金額」、売却した時の費用を「譲渡費用」といいます。

譲渡所得を出すときに知っておきたいポイント

- 取得費・売却費用には仲介手数料も含まれる

- 不動産の所有期間が5年以内・5年以上で税率が変わる

- 3000万円であれば特別控除が受けられる

取得費・売却費用には仲介手数料も含まれる

取得費には、土地建物の購入費用・建築費用、購入時の仲介会社への仲介手数料、購入時にかかる税金である「登録免許税」「不動産取得税」「印紙税」等を含めることができます。

土地を先に取得している人は、測量費、更地にするなどでかかった費用などもこの取得費に含むことができます。

取得費がわからない場合は、収入金額の5%相当額を取得費とすることができます。

取得費とは、購入時の不動産価格と購入時の費用を合わせて「取得費」。

不動産を売却した時の金額を「収入金額」、売却した時の費用を「譲渡費用」といいます。

取得費を算出する減価償却の計算方法(建物の場合には減価償却費が必要)

追記部分:築年数が経過すればするほど減価償却費は大きくなることになり、無視しておくと課税譲渡価格を計算すると譲渡所得に大きなズレを生むことになるので追記しています。

譲渡所得を算出するときに使う建物の「取得費」は、建物を購入した価格から「減価償却費」を差し引くことで出すことができます。

減価償却とは、「経年によって目減りした価値を差し引くこと」になります。。

土地は何年たとうが価値が変化することはありません。ですので、減価償却は建物にのみ適用されます。

例えば10年間住んだ家は、新築当時よりも経年劣化などによって、価値が低くなりますよね?

その「目減りした価値」を購入費から差し引いたものが取得費となるのです。

減価償却費=建物の取得費×0.9×償却率×築年数

マイホームなどの居住用建物の償却率はこのようになっています。

| 建物構造 | 耐用年数 | 償却率 |

|---|---|---|

| 木造 | 33年 | 0.031 |

| 軽量鉄骨 | 40年 | 0.025 |

| 鉄筋コンクリート | 70年 | 0.015 |

長期譲渡所得と短期譲渡所得別の税率

不動産を売却した際の譲渡所得税・住民税は売却する時の不動産の所有した期間によって税率が変わります。

5年以上であれば「長期譲渡所得」

5年以下であれば「短期譲渡所得」

にわけられ、税率がかわります。もちろん、長期的に保有しておいた方が税率は半分ほど下がります。

ちなみに、この所有期間は購入してから1月1日を何回経過しているかで判断することができますので注意が必要です。

長期譲渡所得と短期譲渡所得の税率

| 不動産所有期間 | |||

| 区分 | 短期 | 長期 | |

| 期間 | 5年以下 | 5年以上 | |

| 税率 | 所得税 | 30.63% | 15.315% |

| 住民税 | 9% | 5% | |

| 合計 | 39.63% | 20.315% | |

この所得税の税率には復興特別所得税(所得税×2.1%)が含まれています。

短期譲渡所得

39.63%(所得税30%+復興特別職勢0.63%+9%)

長期譲渡所得

20.315%(所得税15%+復興特別所得税0.315+住民税5%)

さらに所有する期間が10年を超えると特例が適用されることになります。

長期譲渡所得(10年超のマイホームの軽減税率特例)

譲渡所得6000万円以下の部分:

14.21%(所得税10%+復興特別所得税0.21%+住民税4%)

譲渡所得6000万円超の部分:

20.315%(所得税15%+復興特別所得税0.315%+住民税5%)

譲渡所得にかかる所得税と住民税を出す計算例

例えば売却価格(収入金額)が3000万円、取得費が2400万円、譲渡費用が100万円とすると、譲渡所得は「3000万円−2400万円−100万円」で500万円が譲渡所得になります。

取得費とは、購入時の不動産価格と購入時の費用を合わせて「取得費」。

不動産を売却した時の金額を「収入金額」、売却した時の費用を「譲渡費用」といいます。

この譲渡所得にかかる所得税と住民税は、所有期間により以下の金額になる。

所有期間5年以下

500万円×39.63%=198万1500円(所得税:153万1500円 住民税:45万円)

所有期間5年超

500万円×20.315%=101万5750円(所得税:76万5750円 住民税:25万円)

所有期間が10年超(軽減税率の特例を受けた場合)

500万円×14.21%=71万500円(所得税:51万500円 住民税:20万円)

ざっくりと話すこのようになってきます。

一番理解しておいてほしいのはココからです!

ここまで不動産売却で利益が出た場合の計算方法などを紹介してきましたが、多くの方は今から解説する特例に当てはまるためほとんどの場合税金を納めなくても良い可能性があるのです。

3000万円までであれば特別控除が受けられる

3000万円の特例と呼ばれるもので、あなた、あなたの家族が住んでいる家もしくは敷地を売却した時に「譲渡所得」から「3000万円」が控除されます。

特例を受けられる条件は以下の通りです。

- 譲渡した年の前年及び前々年に同じ特例や買い替え特例などを受けていないこと

- 譲渡する相手が親子・夫婦、生計を一にする親族、同族会社ではないことではないこと

- 住まなくなってから3年を経過していないこと

この特例を受けることができれば、売却によって利益が「3000万円まで」は税金を払わなくて良いというものになります。

自分で譲渡所得税を出すのが面倒な人へ!!

正直、いろいろなサイトを見て思うのですが、サイトごとによって若干言葉の違いがあって良くわからないという人も多いと思います。

しかも、取得費やら譲渡所得やらあまり聞きなれない言葉ばかりが並んで「あ~もうわかんない!!面倒くさいっ!!」となる人絶対続出です。

そんな時は不動産売却のプロである不動産会社に査定をしてもらった際に聞いてみることをおすすめします。

≫≫初めてのマンション売却の流れとコツ!失敗しないための注意点と住み替え資金を作る査定手順

≫≫不動産アドバイザーが全力解説!不動産査定の正しい方法完全版!

不動産会社の担当者に聞く事は下記で書いていることを参考に算出してもらいましょう!!

不動産売却に時に不動産会社の担当者に数字を伝えるとすぐに出してくれる!

不動産売却で仮に利益がでて、たくさんの税金を支払うことになったらどうしようと心配している人は、この数字を事前に把握しておけば、不動産会社の担当者にこの数字を伝えるだけで譲渡所得税を算出してくれるはずです。

- 購入価格

- 購入時諸費用

- 売却価格

- 売却時諸費用

- 築年数

もちろん、いくらで売却することになったかで変わってきますが、この項目に当てはまる数字を担当者に伝えれば、ざっくりですが譲渡所得税がいくらかかるのか?また、支払わなければいけないのか?を教えてくれるはずです。

人任せですみません。w

しかし、今現在住んでいる家の売却であれば

- 譲渡した年の前年及び前々年に同じ特例や買い替え特例などを受けていないこと

- 譲渡する相手が親子・夫婦、生計を一にする親族、同族会社ではないことではないこと

- 住まなくなってから3年を経過していないこと

この条件を守っているのであれば、3000万円まで税金はかからないので安心して売却していきましょう!

マンションの売却or賃貸論争にピリオドを打つ!どっちがお得か徹底比較

売れる中古分譲マンションの条件【高く売れれば次の住み替えが楽になる!】

ハウスリースバック【口コミと評判】メリット・デメリットを徹底比較しました

【福岡市版】家を円滑に売る方法と注意点!plus価値が高いエリアも解説中!